关键词:商业银行;收入结构;盈利能力

中图分类号:F83 文献标识码:A

收录日期:2018年7月11日

一、引言

近代以来,收入结构多元化成了西方国家商业银行在发展中的重点,其中间业务已经成为与传统的资产业务、负债业务并重的第三大业务。我国上市银行中,一半以上的银行净利息收入在总收入中的占比高达70%以上,还有一部分银行的净利息收入占比甚至达到了80%以上,如张家港行在2017年的营业收入中,有88%来源于存贷款利差产生的利息收入。比较发达国家(如美国、日本、英国)的银行收入来源,其大部分银行的净利息收入在总收入中的比重都低于50%。

随着我国利率市场化进程的推进,存贷利差收窄,银行业面临息差下行的压力。商业银行为了寻求新的利润增长点,必须不断扩宽自己的业务范围,加大对非利息业务的投入力度,商业银行收入结构多元化发展已成为必然趋势。研究收入结构对我国商业银行盈利的影响无疑具有重要意义。本文拟对收入结构对我国商业银行盈利的影响进行深入研究,以期为我国商业银行调整收入结构,推动收入结构多元化提供一些可资借鉴的建议。

二、收入结构对我国商业银行盈利能力的影响分析

(一)解释变量和被解释变量的选取。被解释变量ROA是常用的衡量商业银行盈利能力的指标,可以反映商业银行运用总资产获取盈利的能力。

为了反映商业银行收入结构,文章选取净息差、非利息收入占比、赫芬达尔指数作为解释变量。净息差(NIM)和非利息收入占比(NIIR)分别反映了利息收入和非利息收入对商业银行盈利能力的影响。赫芬达尔指数(IH)衡量了银行收入结构的多元化程度。

影响商业银行盈利能力的因素很多,为了提高模型结果的准确性,文章引入了总资产规模、税负管理效率、营业费用率作为控制变量。

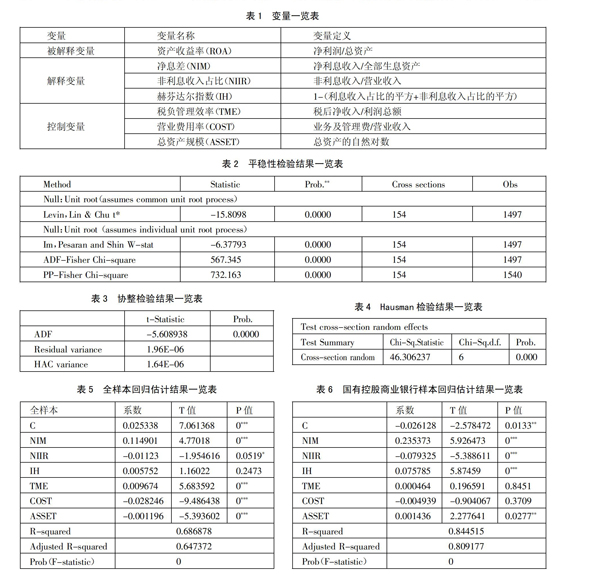

(二)样本的选取和数据整理。受限于研究数据的可得性和财务数据的完整性,本文选取了22家上市商业银行。由于我国大部分商业银行是2007年后才陆续上市,为了尽可能包含更多的上市商业银行样本,保证模型效果,本文选取了2007~2017年的年度数据。22家上市银行的原始数据主要来源于东方财富网数据库和各银行的年度报告,一共包含242组数据。(表1)

(三)面板数据模型分析

1、平稳性检验。为确保回归结果的有效性,首先运用单位根检验的方法,检验时间序列变量的平稳性。变量ROA、NIM、NIIR、IH、TME、COST、ASSET的检验结果如表2所示,样本通过了LLC、IPS、ADF、PP检验,样本数据平稳。(表2)

2、协整检验。从表中可以看出,Kao检验的P值为0,因此拒绝原假设,解释变量NIM、NIIR、IH、TME、ASSET、COST与被解释变量ROA之间存在稳定的协整关系。(表3)

3、模型类型选择。为了确定模型,本文进行了F检验和Hausman检验。综合两个检验可得,为验证收入结构和盈利能力的内在关系,对22家商业银行的樣本应建立个体固定效应模型。(表4)

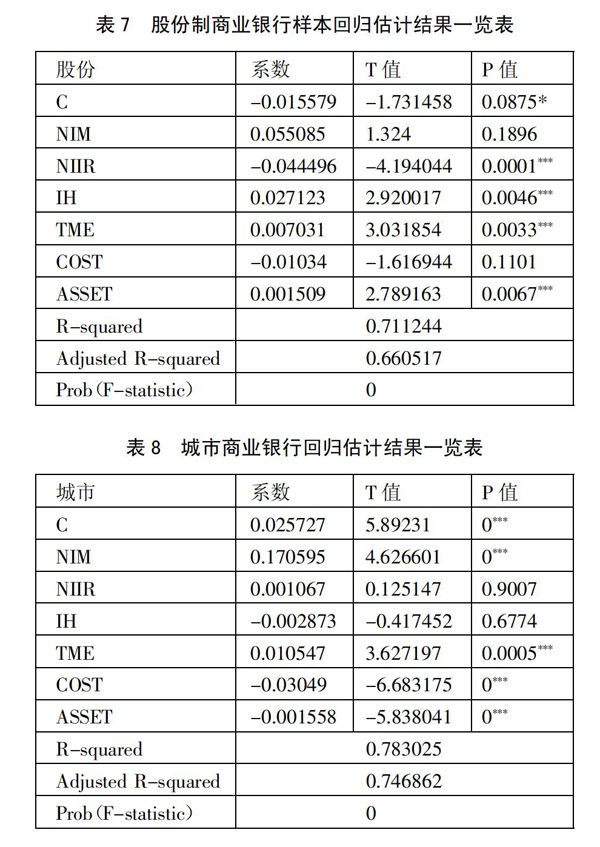

(四)实证结果。(表5~表8,表中***、**、*分别表示变量在1%、5%、10%的显著水平下显著)

三、结论及建议

(一)结论。净息差系数均为正,且对所有类型的商业银行影响显著。说明净息差是影响商业银行盈利能力的主要因素,且其对商业银行的盈利能力有正向效应。

总体而言,收入结构多元化有利于商业银行盈利能力的提升。但是,收入结构指数对不同类型的银行影响不同,规模较大的银行,收入结构多元化的正向效应更显著。可能是因为规模较大的银行同时开展多项业务,更容易产生范围经济,而规模较小的银行自身资金和人力资源有限,不容易开展业务。

非利息收入系数为负,可能原因在于我国非利息业务发展还处于较低水平,具有较强的波动性,并且非利息收入的发展需要前期投入较多的人力物力成本,以导致非利息业务所付出的成本费用高于其产生的盈利。

(二)建议

1、商业银行应加强利息收入业务的发展。虽然市场环境的变化和竞争的加剧使得我国商业银行存贷利差不断收窄,但是从实证分析结果可以看出,净息差系数都为正,且系数值较大。说明利息收入业务仍是商业银行盈利能力的重要来源,商业银行应加强利息收入业务的发展。

2、加强对非利息收入业务的管理。非利息收入是影响商业银行盈利能力的重要因素。但目前,非利息收入对商业银行盈利能力主要体现为负效应。商业银行应加大对非利息收入业务的管理,降低其成本,增加其收益,以发挥出其对商业银行盈利的正面效应。

3、结合自身规模推进收入结构多元化发展。收入结构多元化对不同类型银行的资产收益有不同的影响。规模较大的银行更容易通过业务多元化获得范围经济,而规模较小的银行,由于资源有限,业务多元化发展过程中,可能出现业务成本超过业务收益的情况,导致资产收益率下降。所以,商业银行应结合自身规模,决定收入结构多元化发展的速度和进程。

主要参考文献:

[1]王娜.我国上市商业银行绩效与中间业务收入结构的实证分析[D].山西:山西财经大学,2015.

[2]王家强.亚太地区商业银行收入结构:特征、成因及其前景——基于全球视角的比较分析[J].国际金融研究,2007(7).

[3]赫国胜,徐洁.我国上市商业银行非利息收入业务分析与对策[J].财经问题研究,2010(12).

[4]魏世杰,倪旎,付忠名.非利息收入与商业银行绩效关系研究——基于中国40家银行的经验[J].未来与发展,2010(2).

[5]姚文韵.我国商业银行非利息收入与绩效关系研究[J].上海金融,2012(12).

[6]吴立广,阮超.非利息收入对银行业绩效影响的实证研究[J].产经评论,2013(6). 上一篇:中国对外投资现状分析 下一篇:互联网金融下小微企业融资模式研究